« Nous privilégions des communes ayant une forte tension foncière »

- Présentez nous le cabinet en 2 mots

MAGDAE est un cabinet de gestion de patrimoine situé à Paris et créé en 2006. Nous accompagnons des cadres et chef d’entreprise dans leur gestion patrimoniale : juridique, fiscale et financière.

Notre vocation est d’apporter de la sécurité, de la sérénité et de la liberté financière à nos clients.

- Rappelez-nous ce qu’est le démembrement de propriété

En immobilier, le démembrement est un acte juridique qui sépare la pleine propriété d’un immeuble en deux parties distinctes :

- la nue-propriété d’une part : qui donne à son titulaire, le nu-propriétaire le droit de disposer du bien sans en avoir la jouissance,

- l’usufruit d’autre part : qui donne le droit à l’usufruiter de l’habiter ou de le louer pour en percevoir les fruits.

L’acquisition d’un bien immobilier se réalise en général en pleine propriété. Mais il est possible de n’acquérir que la nue-propriété. Une autre personne physique ou morale achète l’usufruit pour une durée temporaire.

Au terme de cette durée, la pleine propriété se reconstitue automatiquement entre les mains du nu-propriétaire, sans droits à payer.

- Pourquoi choisir la nue-propriété ?

Le but d’un investissement en nue-propriété est de développer son patrimoine immobilier dans un objectif de préparation de la retraite tout en maîtrisant l’impact fiscal qui en découle.

Il y plusieurs intérêts à ce type d’opérations :

Tout d’abord, cela donne la possibilité d’acquérir un bien immobilier classique avec une décote de 30 à 45%, qui correspond à la valeur capitalisée des loyers que le nu-propriétaire ne perçoit pas sur la période.

En achetant la seule nue-propriété, l’investisseur minore son coût d’acquisition. L’usufruit temporaire est confié à un opérateur institutionnel pour une durée comprise entre 15 et 20 ans. Au terme de cette période, la pleine propriété se reconstitue donc chez le nu propriétaire.

En outre, lorsque l’usufruit est confié à un institutionnel /une personne morale, cela n’implique aucunecontrainte de gestion : ni risques d’impayés ni charges liées à l’exploitation du bien. Cela est un vrai atout pour nos clients qui sont à la recherche de sérénité et de gain de temps.

Fiscalement, cela permet également de bénéficier d’un levier significatif puisque cet investissement ne génère pas d’impôt supplémentaire.

Par ailleurs, dans le cas d’une acquisition par de la dette, les intérêts d’emprunts liés à l’investissement sont déductibles et peuvent s’imputer sur les revenus fonciers taxables de l’investisseur.

Enfin, la nue-propriété n’entre pas dans le patrimoine imposable à l’IFI (impôt sur la fortune immobilière) car c’est l’usufruitier qui est redevable de l’IFI sur la valeur en pleine propriété du bien.

- Remarquez-vous un changement du profil d’investisseur sur l’année 2022-2023?

L’investissement en nue-propriété d’un bien immobilier est préconisé pour des particuliers investisseurs généralement entre 40 ans et 55 ans qui disposent d’un capital à investir ou d’une capacité d’épargne (investissement via de la dette).

Il s’agit d’un profil d’investisseur n’ayant pas besoin de revenus immédiats, mais souhaitant capitaliser sur du long terme, généralement avec l’objectif de préparation de la retraite et/ou d’anticipation de la transmission à leurs enfants.

Ces investisseurs ont généralement une tranche marginale d’imposition (TMI) élevée (41% ou plus) et ils ne souhaitent pas augmenter leur imposition : ni à l’IR ni à l’IFI.

Toutefois, ce profil type tend à s’élargir grâce à de nouvelles offres avec des budgets plus bas. Par exemple, le démembrement de résidences étudiantes proposé par SINEA permet de rendre cet investissement attractif pour des profils plus jeunes et avec une capacité d’épargne moins importante que traditionnellement.

- Comment sélectionnez-vous un programme ?

Le point fondamental de sélection est la valeur d’acquisition de la nue-propriété qui se calcule sur la valeur de marché de la pleine propriété. Cette valeur doit prendre en compte la localisation, la qualité du bâti (normes environnementales…) et être cohérente avec celle des biens immobiliers ayant des caractéristiques similaires.

Nous privilégions des communes ayant une forte tension foncière, c’est-à-dire là où la demande de biens en location est plus importante que l’offre.

Au-delà de la ville, le quartier doit également être attractif, avec une offre de services et d’infrastructures pour ses habitants : transports en commun à proximité, crèches, écoles, universités, commerces, espaces verts notamment. Le but étant de proposer des biens premiums avec les meilleures perspectives de revente une fois le démembrement arrivé à échéance.

Le choix du monteur de l’opération est également primordial pour ce type d’investissement. C’est lui qui va sécuriser le montage, assurer le suivi et accompagner la sortie du démembrement.

- Pourquoi travaillez-vous avec Sinea ?

Nous sommes sensibles au fait que SINEA est un « pure player » de la nue-propriété, ce qui leur a permis de développer une vraie expertise spécialisée quant à la recherche de programmes et le montage de dossiers de qualité.

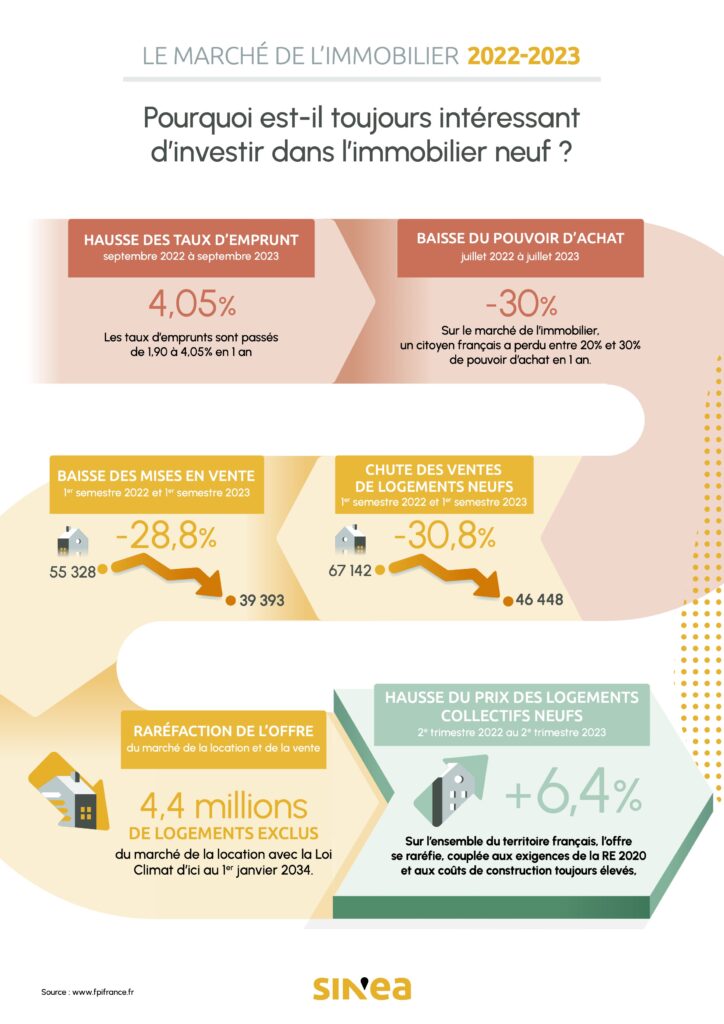

Les études de terrain sont donc d’autant plus efficaces, ce qui permet d’obtenir une valeur de marché cohérente. Les prix proposés par SINEA nous paraissent en phase avec la réalité du marché immobilier actuel, ce qui est un critère déterminant dans ce type d’investissement.